Рынок техники для уборки: кризис и лидеры

Голосов: 0

Просмотров: 7810

Голосов: 0

Просмотров: 7810

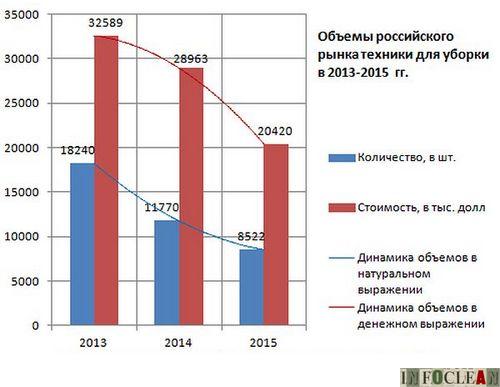

Кризис заставляет грустить не только клининговые компании, но и поставщиков уборочной техники – в период 2013–2015 гг. ввоз в Россию поломоечных машин сократился почти в 1.5 раза. Однако даже в этих условиях лидеры на рынке остаются неизменными и смотрят в будущее со сдержанным оптимизмом.

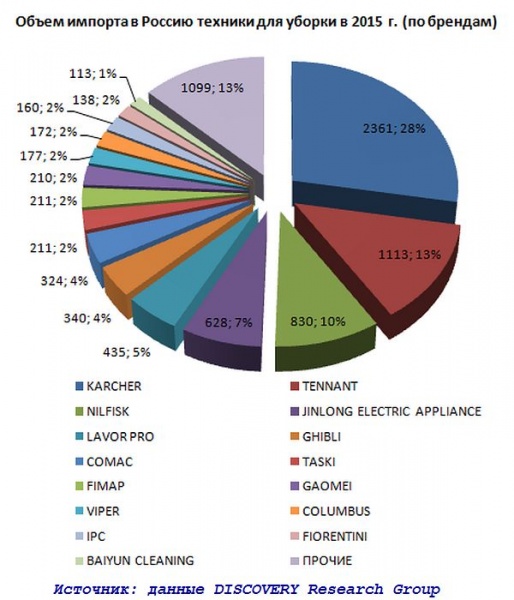

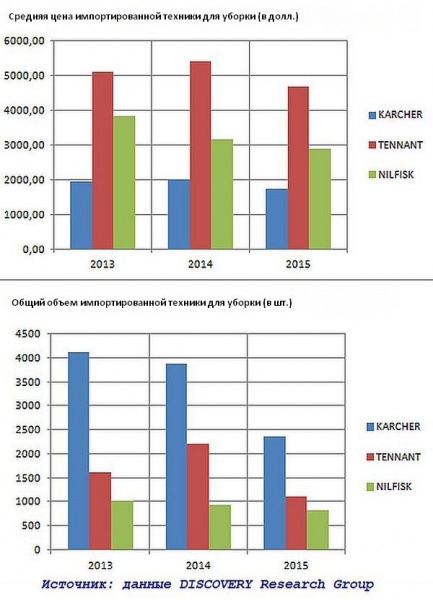

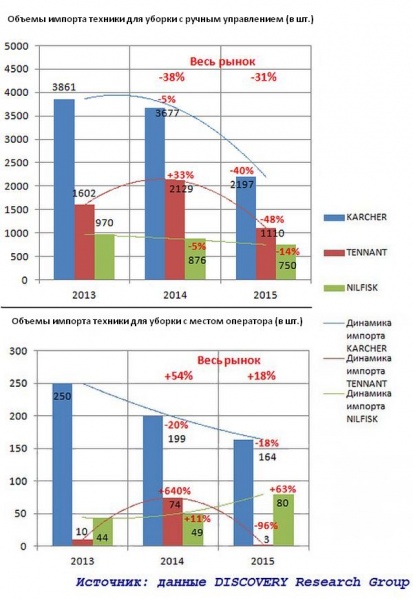

Маркетинговое агентство DISCOVERY Research Group в 2016 году провело исследование российского рынка поломоечных машин, результаты которого были опубликованы летом 2016 года. Согласно предоставленным Веб-журналу InfoClean данным, лидерство на рынке техники для уборки прочно удерживают 3 бренда, совокупный объем продукции которых в 2015 году в натуральном выражении составил половину (51%) всех импортированных в Россию машин для уборки. По количеству ввезённой уборочной техники KARCHER занял 1-ое место — 28% (2 361 шт.). На втором месте TENNANT – 13% (1113 шт.). Замкнула тройку лидеров торговая марка NILFISK – 10% (830 шт.). При этом среди лидеров «Керхер» оказался первым по демократичности цен на свою продукцию – средняя цена за единицу ввезённой в Россию техники (суммарная стоимость/количество) в 2015 году составила 1722.15 долл. Ценовое «серебро» досталось «Нилфиску» — 2886.75 долларов. На третьем месте по доступности импортированной техники для уборки «Теннант» со средней ценой, равной 4677.45 долларов за единицу продукции.

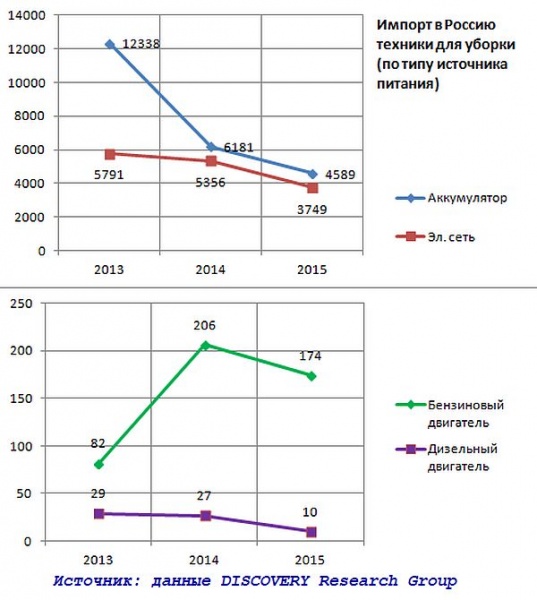

По мнению Руководителя отдела управления продуктом Профессиональная техника компании Karcher в России Александра Дорошенкова, основной причиной столь существенного падения российского рынка уборочной техники стало повышение цен в рублёвом эквиваленте у всех производителей из-за роста курса валют. Бюджеты клининговых компаний были сформированы в рублях и не могли быть так резко пересмотрены. Всего в 2015 году на российский рынок было поставлено 8185 единиц уборочной техники на сумму 19.547 млн долларов, что на треть меньше, чем в 2014 году и на 54% ниже показателей 2013 года. Стоит отметить, что на объёмы поставок техники для уборки оказал серьёзное влияние импорт китайской продукции, большая часть которой, по данным DISCOVERY Research Group, была завезена из Поднебесной только в 2013 году и не поставлялась в Россию позже (в рамках исследуемого периода). Так, если бы не ввоз 5295 машин бренда YANGMING CLEAN на сумму 1181 тыс. долларов, то разница объёмов рынка 2013 и 2014 годов была бы незначительной. Эта же техника стала причиной высокого уровня импорта аккумуляторных уборочных машин с ручным управлением и низкой средней цены в 2013 году по сравнению с последующими периодами.

«Но дело не только в рублёвых бюджетах клининговых компаний, — уточнил Александр Дорошенков. — Все клиенты стали экономить и в первую очередь за счёт непроизводственных расходов. Предприятия и учреждения одними из первых пускали под нож расходы на уборку и уборочный инвентарь, особенно на дорогостоящую поломоечную технику». По его словам, в исследуемый период клиенты стали экономить на покупке новой техники, предпочитая ремонтировать старые машины. В этом нет ничего удивительного, так как по статистике «Керхера», во время каждого кризиса оборот по сервису растёт, а продажи падают.

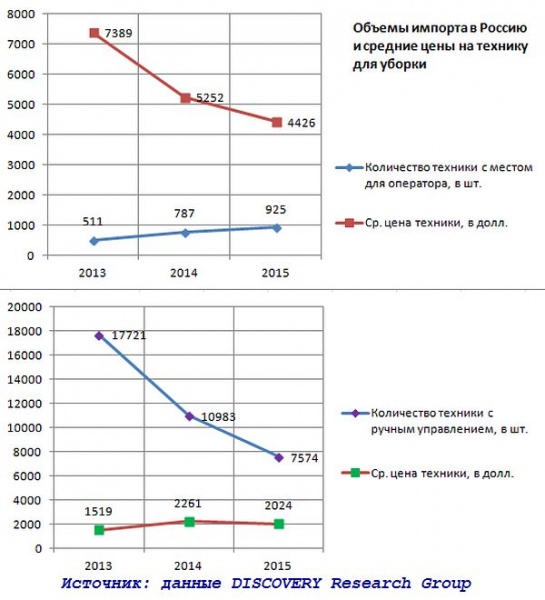

Согласно данным маркетингового исследования, в период 2013–2015 гг. на российский рынок поставлялась уборочная техника, средняя цена которой в долларовом эквиваленте снижалась год от года. При этом объёмы её импорта в натуральном выражении при сравнении по типу управления показывали разнонаправленную динамику. Так, параллельно с удешевлением ввозимого товара наблюдался рост поставок на российский рынок техники с местом оператора. За три исследуемых года объем импорта этих машин увеличился на 81% (с 511 до 925 шт./год) при падении средней цены на 40% (с 7389 до 4426 долл/шт.). В 2015 году техники для уборки с местом оператора, подешевевшей по сравнению с показателями 2014 г. в среднем на 16%, было ввезено на 18% больше.

В то же время с 2013 по 2015 год объёмы импорта в Россию машин с ручным управлением резко сокращались. В 2015 году такой техники было ввезено на 31% меньше, чем в 2014-м (7574 против 10983), а средняя цена за единицу продукции упала на 10% (с 2261 до 2024 долл./шт.).

Лидерство «Керхера» на рынке, по словам Александра Дорошенкова, обусловлено отлично развитой дилерской и филиальной сервисной сетью, охватывающей более 100 городов России и предоставляющей клиентам широкой спектр услуг. «На сегодняшний день в 15 филиалах от Калининграда до Сургута наши клиенты могут воспользоваться краткосрочной и долгосрочной арендой, лизинговой программой от партнёра Siemens Finance, заключить контракты на сервисное обслуживание машин. На время ремонта бесплатно предоставляеется подменная техника, — отметил Александр. — Перед каждой продажей мы выезжаем к клиенту на объект для проведения демонстрации и оставляем технику на тест-драйв. Для клининговых компаний предоставляем выгодные финансовые условия». Лидеры рынка не могли остаться в стороне от происходящих процессов: каждого из ТОП-3 они задели в той или иной степени. Однако Karcher и здесь остался на первом месте по объёмам поставок.

Некоторая стабилизация на валютном рынке позволяет производителям и поставщикам техники для уборки смотреть в будущее с осторожным оптимизмом. Александр Дорошенков уверен, что рынок уборочных машин в 2017 году будет расти в количественном отношении. «Задел для этого есть. Причина в большей эффективности машинной уборки по сравнению с ручной. Сложно говорить за весь рынок, но могу сказать, что мы видим небольшое оживление спроса и наблюдаем стабильный рост продаж. Например, только в этом году мы запустили 4 совершенно новые модели поломоечных машин, — рассказал «ИнфоКлину» Александр. — Впрочем, здесь нужно чётко разделять рынок по сегментам. Например, у клининговых компаний идёт ротация объектов. Кто-то уходит с объектов, а кто-то новый на них заходит. И на новый объект клининговые компании ищут наилучшие условия по оборудованию: стараются взять всё в аренду, в лизинг, либо с длительной отсрочкой оплаты. А клиенты из производственной отрасли стали более тщательно подходить к выбору поломоечных машин: конкурсы стали более сложными, а сроки принятия решения растянулись».

По его мнению, клининговые компании всё больше будут брать машины в аренду. Требования клиентов к сервисам (не только техническое обслуживание) также будут возрастать. «У разных групп клиентов эти требования могут кардинально отличаться. Например, две крайности: для клининговых компаний нужна простая и дешёвая техника без каких-либо дополнительных опций, а для современных производственных предприятий (и некоторых других клиентских групп) необходимы более совершенные машины с сервисным контрактом по принципу «всё включено» сроком на 5 лет. И в наших планах соответствовать потребностям всех клиентских групп», — поделился с Веб-журналом InfoClean Руководителя отдела управления продуктом Профессиональная техника ООО «Керхер».

Маркетинговый директор компании «ИНТЕРПРОЕКТ» Александр Бессарабов считает, что специалисты DISCOVERY Research Group, по всей видимости, при подготовке исследования пользовались данными не только по поломоечным машинам. «В целом график по брендам, наверно, правильный, но свалено все в кучу. Если это данные таможни, то они слишком обобщённые. Например, Jinlong мне не известен как производитель профессионального оборудования — у него в каталоге 90% занимают бытовые пылесосы и пресс-формы. У Fimap 98% продукции — поломоечные машины. Если брать поломойки отдельно, то картина сильно поменяется. Что касается спада продаж в указанный период, в целом по рынку согласен. У нас по продажам тогда был стабильный рост, но маржинально, конечно, просели сильно», — прокомментировал результаты маркетингового исследования Александр Бессарабов

В пресс-службе «Керхера» отметили, что в некоторые статистические и аналитические отчёты попадают данные не только по профессиональным, но и по бытовым машинам для уборки. «Поэтому, чтобы иметь объективную «очищенную» статистику и возможность сравнения всех игроков рынка в каждом классе поломоечных машин, мы проводим обработку данных самостоятельно, только нашими специалистами, без привлечения сторонних исследовательских компаний», — рассказали ИнфоКлину представители Karcher в России.

Цифры по ввозу на территорию России и по объёму продаж могут отличаться из-за того, что дистрибьюторы торгуют как по предзаказу, так и «со склада». Российский «Керхер» работает «через склад», пополняя его с учётом спроса, отметили в пресс-службе немецкого производителя. «По каждому направлению продуктов мы выделяем позиции, которые обозначаем как складские. Соответственно эти позиции постоянно есть в наличии на складе. А вот в каком количестве — это уже автоматически рассчитывает компьютерная программа, которая следит за оборачиваемостью склада и каждой позиции, — пояснили представители Karcher. — У нас очень высокий показатель оборачиваемости склада. Порядка 10 фур в день (в зависимости от сезона) приходит к нам из Германии и столько же уходит к нашим клиентам. Также работают два логистических центра в Краснодаре и Екатеринбурге, куда товар поступает напрямую из Германии. Благодаря этому наши клиенты в этих регионах получают товар быстро и без переплаты за доставку с центрального склада в Москве».

Веб-журнал InfoClean

Партнерский материал

Похожие статьи:

Клининг за рубежом → Tennant vs Karcher: американцы проигрывают, но не сдаются